分拆上市“队伍”在不断增多 崇达技术欲分拆子公司IPO

分拆上市的“队伍”在不断扩容。

8月24日晚间,崇达技术股份有限公司(下称“崇达技术”)发布公告称,根据整体战略布局,公司正筹划控股子公司江苏普诺威电子股份有限公司(下称“普诺威”)的分拆上市事项。

截至8月25日收盘,崇达技术收报13.24元/股,总市值为115.93亿元。

分拆上市

“鉴于公司控股子公司普诺威的健康快速发展,为了更好地整合资源,借助资本市场力量继续做大做强IC载板业务,推动普诺威抓住市场机遇实现业务的快速增长,助力我国集成电路产业链进一步完善。”在公告中,崇达技术给出了这样的理由。

据悉,普诺威主要产品包括IC载板、内埋器件系列封装载板,产品广泛应用于智能手机、平板、TWS耳机、可穿戴设备、电脑、智能音箱及其他家居等消费电子领域,以及通讯、物联网、室内外显示屏、汽车等领域。

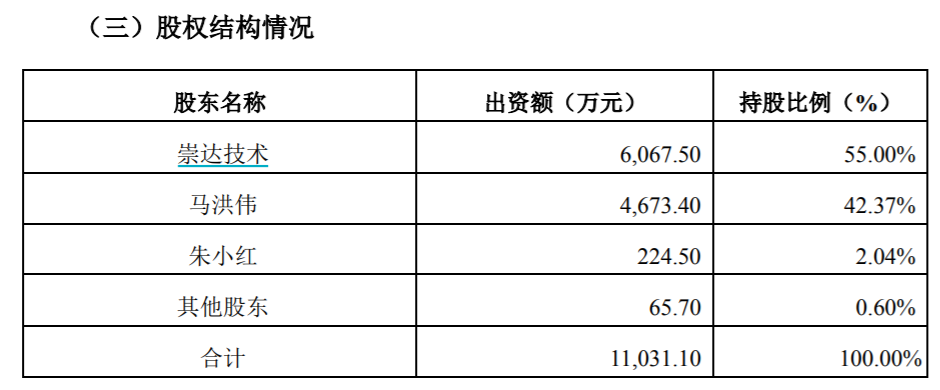

截至公告发布日,上市公司崇达技术持有普诺威55%的股权;自然人马洪伟持股42.37%,为第二大股东,自然人朱小红则持股2.04%。

上市公司表示,本次分拆上市完成后,公司仍将维持对普诺威的控制权。

实际上,崇达技术对于分拆这家子公司或早有意向。

在2021年7月回复投资者提问时,崇达技术曾表示,“IC领域方面,公司将继续借助资源优势支持普诺威做大做强IC载板业务”。

公告同时提示称,鉴于本次事项尚处于前期筹划阶段,项目实施过程中仍然会存在各种不确定因素,可能会影响分拆上市筹划和决策事宜,本次分拆上市事项存在一定不确定性。

业绩有所增长

公开信息显示,崇达技术系一家印制线路板(PCB)服务企业,目前产品覆盖2-50层、HDI、厚铜、刚挠结合、埋容等线路板,产品应用于通信设备、电源电子、家用电器、汽车、医疗仪器、航天航空等领域,且70%外销到欧洲、美洲、日本、亚太等地区。公司于2016年在深交所上市。

据了解,PCB是重要的电子部件,是电子元器件的支撑体,也是电子元器件电气连接的载体;而IC载板为众多PCB产品中的一种,主要用于集成电路卡模块封装,起到保护芯片并作为集成电路芯片和外界接口的作用。

需要指出的是,普诺威系上市公司收购而来的公司。

普诺威成立于2004年,记者从公开资料了解到,在2019年和2020年的两年间,上市公司分三次收购了其共计55%的股权,交易金额共计1.33亿元。收购完成后,崇达技术将产品扩展至IC载板领域,实现了PCB全系列产品的覆盖。

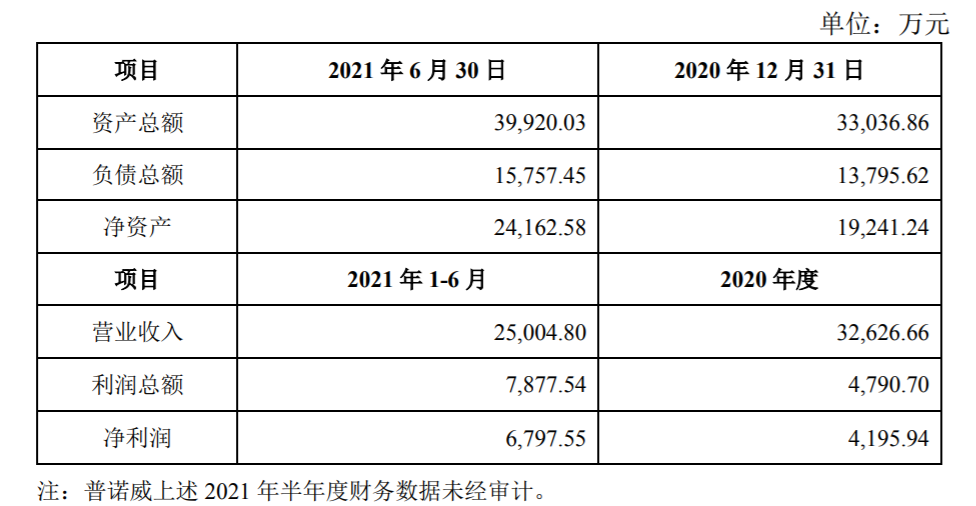

据披露,子公司普诺威2020年的营业收入为3.26亿元,净利润为4195.94万元,营收、净利分别同比增长40.71%、81.64%;从占比上看,普诺威的营业收入和净利润在上市公司当期营业收入和净利润的比例分别为7.46%、9.52%。

崇达技术在回答投资者提问时表示,受益于苹果WTS耳机爆发式增长,普诺威目前订单需求旺盛,产能稳步提升中。

根据Prismark数据,2022年全球封装基板产值预估约88亿美元,中国的封装基板产值预计在2025年将达到412.4亿元。光大证券在研报中指出,预计未来半导体行业的增量来源于存储芯片和MEMS等领域的推动,这类需求会带动芯片需求呈几何倍数增长,直接推动芯片的出货量进而带动IC载板需求的增长。

记者还注意到,上市公司2020年的业绩出现了增收不增利的情况。

年报显示,2020年,崇达技术实现营业收入43.68亿元,同比增长17.18%,但归属上市公司股东的净利润却较此前同期下降了16.24个百分点,为4.41亿元。

对于上述情况,公司在年报中解释称,净利润下滑主要是参股公司三德冠受疫情影响净利润大幅下滑导致投资收益同比减少3501.56万元,叠加人民币持续升值导致汇兑损失同比增加4437.67万元以及人工成本、原材料成本持续上涨等因素综合影响。

-

Ginkgo宣布与沙特投资部合作,共同创建可持续的全球生物安全基础设施 “Ginkgo正在创建可持续的全球生物安全基础设施,以帮助预防、检测和应对各种生物威胁。”

Ginkgo宣布与沙特投资部合作,共同创建可持续的全球生物安全基础设施 “Ginkgo正在创建可持续的全球生物安全基础设施,以帮助预防、检测和应对各种生物威胁。” -

全球焦点!七匹狼2022年Q3营收下降3%:消费者对服饰需求转变,公司积极布局直播电... “消费者更加追求健康、自由的生活方式助推了体育、户外产品的发展。”

全球焦点!七匹狼2022年Q3营收下降3%:消费者对服饰需求转变,公司积极布局直播电... “消费者更加追求健康、自由的生活方式助推了体育、户外产品的发展。” -

双汇发展:公司会密切关注行情,做好行情研判,谨慎做好经营决策 双汇发展(000895)10月27日在投资者关系平台上答复了投资者关心的问题。

双汇发展:公司会密切关注行情,做好行情研判,谨慎做好经营决策 双汇发展(000895)10月27日在投资者关系平台上答复了投资者关心的问题。 -

世界快消息!一日两场会!贵州茅台回应近期股价波动:有信心、有能力确保未来持续... 近期连续下跌,股价已跌破1400元关口的“白酒一哥”贵州茅台,在10月28日召开的2022年第三十六次党委(扩大)会议上,针对资本市场端的变...

世界快消息!一日两场会!贵州茅台回应近期股价波动:有信心、有能力确保未来持续... 近期连续下跌,股价已跌破1400元关口的“白酒一哥”贵州茅台,在10月28日召开的2022年第三十六次党委(扩大)会议上,针对资本市场端的变... -

全球热点!创新合作共破困局 证券时报药物创新联盟沙龙在上海举行 10月28日,以“创新合作·共破困局”为主题的第三期证券时报药物创新联盟沙龙在上海成功举行。证券时报社副社长高宁出席活动并致辞,恒...

全球热点!创新合作共破困局 证券时报药物创新联盟沙龙在上海举行 10月28日,以“创新合作·共破困局”为主题的第三期证券时报药物创新联盟沙龙在上海成功举行。证券时报社副社长高宁出席活动并致辞,恒... -

全球快看点丨三湘印象:目前公司未参与相关项目 三湘印象(000863)10月29日在投资者关系平台上答复了投资者关心的问题。

全球快看点丨三湘印象:目前公司未参与相关项目 三湘印象(000863)10月29日在投资者关系平台上答复了投资者关心的问题。 -

环球新消息丨南京聚隆:2022年三季度净利润增长50.34%业绩大幅提升 未来可期 10月28日晚,南京聚隆发布2022年三季度报告。公司第三季度实现营业收入4 37亿元,同比增长10 56%;实现归属于上市公司股东净利润839 89万元,

环球新消息丨南京聚隆:2022年三季度净利润增长50.34%业绩大幅提升 未来可期 10月28日晚,南京聚隆发布2022年三季度报告。公司第三季度实现营业收入4 37亿元,同比增长10 56%;实现归属于上市公司股东净利润839 89万元, -

信息:东方盛虹前三季度营收稳步增长 新能源新材料产品优势继续凸显 东方盛虹(000301)10月28日晚间披露2022年三季报,前三季度公司实现营业收入467 07亿元,同比增长16 17%;净利润15 77亿元,同比下降59 55%。在

信息:东方盛虹前三季度营收稳步增长 新能源新材料产品优势继续凸显 东方盛虹(000301)10月28日晚间披露2022年三季报,前三季度公司实现营业收入467 07亿元,同比增长16 17%;净利润15 77亿元,同比下降59 55%。在 -

今日热文:红日药业:10月27日公司高管姚小青减持公司股份合计88.1万股 证券之星讯,根据10月28日市场公开信息、上市公司公告及交易所披露数据整理,红日药业(300026)最新董监高及相关人员股份变动情况:2022年10

今日热文:红日药业:10月27日公司高管姚小青减持公司股份合计88.1万股 证券之星讯,根据10月28日市场公开信息、上市公司公告及交易所披露数据整理,红日药业(300026)最新董监高及相关人员股份变动情况:2022年10 -

东杰智能:10月27日公司高管梁燕生、梁春生减持公司股份合计125.83万股 证券之星讯,根据10月28日市场公开信息、上市公司公告及交易所披露数据整理,东杰智能(300486)最新董监高及相关人员股份变动情况:2022年10

东杰智能:10月27日公司高管梁燕生、梁春生减持公司股份合计125.83万股 证券之星讯,根据10月28日市场公开信息、上市公司公告及交易所披露数据整理,东杰智能(300486)最新董监高及相关人员股份变动情况:2022年10

热点

-

ARROW Home Group from Sanshui listed on Shenzhen Stock Exchange OnOctober26,ARROWHomeGroupwaslis...

ARROW Home Group from Sanshui listed on Shenzhen Stock Exchange OnOctober26,ARROWHomeGroupwaslis... -

【环球新视野】广东部署台风“尼格”防御工作 明天8时前海上作业渔船全回撤 10月28日8时,今年第22号台风“尼...

【环球新视野】广东部署台风“尼格”防御工作 明天8时前海上作业渔船全回撤 10月28日8时,今年第22号台风“尼... -

三水纬达光电成功过会 佛山企业首次登陆北交所 10月28日,北京证券交易所(以下简...

三水纬达光电成功过会 佛山企业首次登陆北交所 10月28日,北京证券交易所(以下简... -

全球百事通!禅城“岭南文创IP100计划”发布 佛山新闻网讯佛山日报见习记者贺勇...

全球百事通!禅城“岭南文创IP100计划”发布 佛山新闻网讯佛山日报见习记者贺勇...

文章排行

娱乐图赏

-

物业费收费标准哪个部门规定的?你知道哪些情况可以不交物业费吗 我们都知道,业主在享有小区物业服...

物业费收费标准哪个部门规定的?你知道哪些情况可以不交物业费吗 我们都知道,业主在享有小区物业服... -

物业费能不交么?不交物业费的后果 作为业主,在享有小区物业公司服务...

物业费能不交么?不交物业费的后果 作为业主,在享有小区物业公司服务... -

13.08亿元!太古地产将与中免合作进驻三亚 自今年3月官宣内地投资计划以来,...

13.08亿元!太古地产将与中免合作进驻三亚 自今年3月官宣内地投资计划以来,... -

9月金融数据显示实体经济融资需求明显改善 10月20日,最新一期贷款市场报价利...

9月金融数据显示实体经济融资需求明显改善 10月20日,最新一期贷款市场报价利...