汪氏家族控股“恒威电池”拟创业板IPO 九成收入来自出口

8月27日,浙江恒威电池股份有限公司(下称“恒威电池”)将创业板IPO(首次公开发行股票)上会,接受上市委的审核。

事实上,三年前,恒威电池曾试图登陆上交所,但3个月后就撤回了上市申请,给出的理由是报告期内业绩波动及自身发展战略调整。如今,恒威电池“卷土重来”,向创业板发起了冲刺。

本次IPO,公司拟募资4.33亿元,分别用于高性能环保电池新建及智能化改造项目、电池技术研发中心建设项目、智能工厂信息化管理平台建设项目、补充流动资金。

9成收入来自出口

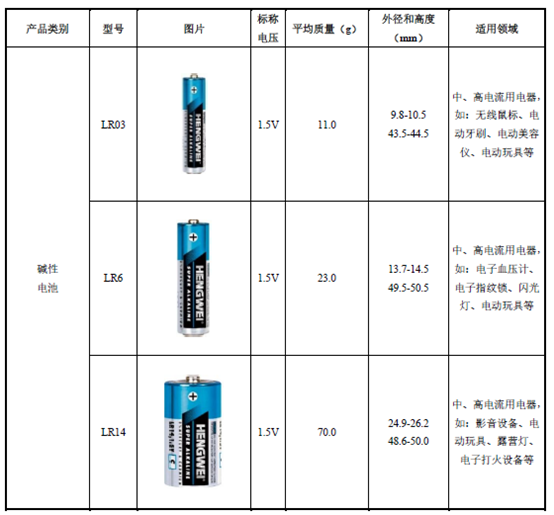

招股书显示,恒威电池主要从事锌锰电池的研发、生产及销售,主要产品包括碱性电池及碳性电池,公司产品广泛应用于小型家用电器、新型消费类电器、无线安防设备、智能家居用品等民用、工业领域。

2018年-2020年(下称“报告期”),公司实现的营业收入分别为31635.49万元、32201.39万元、48573.35万元,同期的扣非后归母净利润分别为5736.23万元、5877.5万元、9015.09万元。报告期内盈利能力水平稳步提高。

需要指出的是,公司以OEM直销(贴牌)为主的业务模式,公司产品以出口为主,主要销往欧洲、北美、日韩等发达国家和地区。

报告期内,公司出口销售金额分别为29056.35万元、29065.67万元、45101.53万元,占当期主营业务收入的比重分别达到92.44%、91.04%、93.24%。其中,公司出口到美国的产品销售收入分别为4381.78万元、4879.5万元、14829.04万元,占当期主营业务收入的比例为13.94%、15.28%、30.66%。

可以看出,公司超过9成的收入来自出口,且对美国市场的销售占比呈持续上升趋势。

根据工信部数据,2020年,全国原电池及原电池组(非扣式)产量408.4亿支;同期公司锌锰电池产量为9.02亿支,占比为2.21%。从出口市场来看,根据中国电池工业协会出具的证明,2019年度公司碱性电池产量和出口量在全行业分别排名第八和第六。2020年,公司碱性电池出口数量、出口金额占行业出口比例分别为4.34%、4.51%;公司碳性电池出口数量、出口金额占行业出口比例分别为1.88%、2.02%。

体量小于同行

虽然报告期内的业绩增长迅速,但公司今年的业绩增速或将有些乏力。

恒威电池预计,今年前三季度,公司的营业收入为3.8亿元至4.3亿元,同比增长8.05%至 22.27%;净利润为6400万元至7400万元,同比变动-4.37%至10.57%;扣非净利润6200万元至7200万元,同比变动-7.19%至7.78%。

对此,公司解释称,2021年上半年以来包括锌、锰在内的大宗商品原材料价格涨幅较大,公司原材料采购端承受了一定的压力并持续传导至下半年;同时,人民币升值导致以外币结算的销售毛利率略有下降以汇兑损失增加。

此外,与同行公司相比,恒威电池的体量仍较小。

在招股书中,公司将长虹能源、力王股份、亚锦科技、野马电池列为同行业可比公司。

业务模式方面,公司和野马电池均以OEM直销为主的业务模式,而长虹能源、力王股份拥有自有品牌和OEM直销两种业务模式,亚锦科技则以自有品牌为主。

其中,长虹能源同时经营自有品牌和OEM直销,自有品牌销售占比在35%左右,销售方式包括线上直销、线下直销及买断式经销等;力王股份同时经营自有品牌和OEM直销,其拥有自主知识产权的“Kendal”品牌系列产品,通过核心业务人员和网络销售的方式开拓市场;亚锦科技则以自有品牌“南孚”在国内经销为主。

IPO日报发现,公司的营业收入和力王股份持平,但远不及长鸿能源、亚锦科技、野马电池。

2020年,亚锦科技实现营业收入33.74亿元,净利润 5.66亿元;长虹能源实现营业收入19.52亿元,净利润 2.35亿元;野马电池实现营业收入10.99亿元,净利润1.18亿元;力王股份实现营业收入4.02亿元,净利润5153.09万元。

也正因为贴牌代工模式,公司的毛利率也明显低于亚锦科技。

报告期内,公司的毛利率分别为29.1%、30.8%、30.08%,亚锦科技的毛利率分别为52.37%、54.31%、53.95%。

值得一提的是,2017年-2020年,恒威电池每年均进行现金分红,分红金额分别为1.35亿元、2250万元、5250万元、5850万元,合计2.69亿元。

目前,公司实际控制人汪剑平、徐燕云、汪骁阳、汪剑红、傅庆华、傅煜合计直接持有公司 41.7828%股份,并通过嘉兴恒茂间接持有公司 50.2897%股份,通过嘉兴恒惠持有发行人 1.0392%的股权,合计持有公司 93.1117%股份。其中,汪剑平与徐燕云为夫妻关系,其子为汪骁阳。汪剑红为汪剑平之妹,汪剑红与傅庆华为夫妻关系,其子为傅煜。

这意味着,公司的大额分红多数落进了实控人一家的口袋。

而本次IPO,公司拟募资4.33亿元,其中6000万元补充流动资金。

那么,公司为何一边大额分红,一边募资“补血”?

-

Ginkgo宣布与沙特投资部合作,共同创建可持续的全球生物安全基础设施 “Ginkgo正在创建可持续的全球生物安全基础设施,以帮助预防、检测和应对各种生物威胁。”

Ginkgo宣布与沙特投资部合作,共同创建可持续的全球生物安全基础设施 “Ginkgo正在创建可持续的全球生物安全基础设施,以帮助预防、检测和应对各种生物威胁。” -

全球焦点!七匹狼2022年Q3营收下降3%:消费者对服饰需求转变,公司积极布局直播电... “消费者更加追求健康、自由的生活方式助推了体育、户外产品的发展。”

全球焦点!七匹狼2022年Q3营收下降3%:消费者对服饰需求转变,公司积极布局直播电... “消费者更加追求健康、自由的生活方式助推了体育、户外产品的发展。” -

双汇发展:公司会密切关注行情,做好行情研判,谨慎做好经营决策 双汇发展(000895)10月27日在投资者关系平台上答复了投资者关心的问题。

双汇发展:公司会密切关注行情,做好行情研判,谨慎做好经营决策 双汇发展(000895)10月27日在投资者关系平台上答复了投资者关心的问题。 -

世界快消息!一日两场会!贵州茅台回应近期股价波动:有信心、有能力确保未来持续... 近期连续下跌,股价已跌破1400元关口的“白酒一哥”贵州茅台,在10月28日召开的2022年第三十六次党委(扩大)会议上,针对资本市场端的变...

世界快消息!一日两场会!贵州茅台回应近期股价波动:有信心、有能力确保未来持续... 近期连续下跌,股价已跌破1400元关口的“白酒一哥”贵州茅台,在10月28日召开的2022年第三十六次党委(扩大)会议上,针对资本市场端的变... -

全球热点!创新合作共破困局 证券时报药物创新联盟沙龙在上海举行 10月28日,以“创新合作·共破困局”为主题的第三期证券时报药物创新联盟沙龙在上海成功举行。证券时报社副社长高宁出席活动并致辞,恒...

全球热点!创新合作共破困局 证券时报药物创新联盟沙龙在上海举行 10月28日,以“创新合作·共破困局”为主题的第三期证券时报药物创新联盟沙龙在上海成功举行。证券时报社副社长高宁出席活动并致辞,恒... -

全球快看点丨三湘印象:目前公司未参与相关项目 三湘印象(000863)10月29日在投资者关系平台上答复了投资者关心的问题。

全球快看点丨三湘印象:目前公司未参与相关项目 三湘印象(000863)10月29日在投资者关系平台上答复了投资者关心的问题。 -

环球新消息丨南京聚隆:2022年三季度净利润增长50.34%业绩大幅提升 未来可期 10月28日晚,南京聚隆发布2022年三季度报告。公司第三季度实现营业收入4 37亿元,同比增长10 56%;实现归属于上市公司股东净利润839 89万元,

环球新消息丨南京聚隆:2022年三季度净利润增长50.34%业绩大幅提升 未来可期 10月28日晚,南京聚隆发布2022年三季度报告。公司第三季度实现营业收入4 37亿元,同比增长10 56%;实现归属于上市公司股东净利润839 89万元, -

信息:东方盛虹前三季度营收稳步增长 新能源新材料产品优势继续凸显 东方盛虹(000301)10月28日晚间披露2022年三季报,前三季度公司实现营业收入467 07亿元,同比增长16 17%;净利润15 77亿元,同比下降59 55%。在

信息:东方盛虹前三季度营收稳步增长 新能源新材料产品优势继续凸显 东方盛虹(000301)10月28日晚间披露2022年三季报,前三季度公司实现营业收入467 07亿元,同比增长16 17%;净利润15 77亿元,同比下降59 55%。在 -

今日热文:红日药业:10月27日公司高管姚小青减持公司股份合计88.1万股 证券之星讯,根据10月28日市场公开信息、上市公司公告及交易所披露数据整理,红日药业(300026)最新董监高及相关人员股份变动情况:2022年10

今日热文:红日药业:10月27日公司高管姚小青减持公司股份合计88.1万股 证券之星讯,根据10月28日市场公开信息、上市公司公告及交易所披露数据整理,红日药业(300026)最新董监高及相关人员股份变动情况:2022年10 -

东杰智能:10月27日公司高管梁燕生、梁春生减持公司股份合计125.83万股 证券之星讯,根据10月28日市场公开信息、上市公司公告及交易所披露数据整理,东杰智能(300486)最新董监高及相关人员股份变动情况:2022年10

东杰智能:10月27日公司高管梁燕生、梁春生减持公司股份合计125.83万股 证券之星讯,根据10月28日市场公开信息、上市公司公告及交易所披露数据整理,东杰智能(300486)最新董监高及相关人员股份变动情况:2022年10

热点

-

ARROW Home Group from Sanshui listed on Shenzhen Stock Exchange OnOctober26,ARROWHomeGroupwaslis...

ARROW Home Group from Sanshui listed on Shenzhen Stock Exchange OnOctober26,ARROWHomeGroupwaslis... -

【环球新视野】广东部署台风“尼格”防御工作 明天8时前海上作业渔船全回撤 10月28日8时,今年第22号台风“尼...

【环球新视野】广东部署台风“尼格”防御工作 明天8时前海上作业渔船全回撤 10月28日8时,今年第22号台风“尼... -

三水纬达光电成功过会 佛山企业首次登陆北交所 10月28日,北京证券交易所(以下简...

三水纬达光电成功过会 佛山企业首次登陆北交所 10月28日,北京证券交易所(以下简... -

全球百事通!禅城“岭南文创IP100计划”发布 佛山新闻网讯佛山日报见习记者贺勇...

全球百事通!禅城“岭南文创IP100计划”发布 佛山新闻网讯佛山日报见习记者贺勇...

文章排行

娱乐图赏

-

物业费收费标准哪个部门规定的?你知道哪些情况可以不交物业费吗 我们都知道,业主在享有小区物业服...

物业费收费标准哪个部门规定的?你知道哪些情况可以不交物业费吗 我们都知道,业主在享有小区物业服... -

物业费能不交么?不交物业费的后果 作为业主,在享有小区物业公司服务...

物业费能不交么?不交物业费的后果 作为业主,在享有小区物业公司服务... -

13.08亿元!太古地产将与中免合作进驻三亚 自今年3月官宣内地投资计划以来,...

13.08亿元!太古地产将与中免合作进驻三亚 自今年3月官宣内地投资计划以来,... -

9月金融数据显示实体经济融资需求明显改善 10月20日,最新一期贷款市场报价利...

9月金融数据显示实体经济融资需求明显改善 10月20日,最新一期贷款市场报价利...